入金ミス(誤振込など)が起こる原因と起こってしまった時の対処方法とは

商取引を行っていると様々な入金ミスに遭遇することがあります。

これらの入金ミスの処理を誤ると大事に発展する可能性もあるので注意が必要です。

本記事では入金ミス(誤振込など)が起こった時の対処方法や防止策について分かりやすく解説します。

※ こちらの音声は、Google NotebookLM によって AI が生成したものです。そのため、発音や内容が正確でない場合があります。

入金ミス(誤振込など)の具体例

よくある入金ミスには以下のようなものがあります。

- 金額の誤り(過払い・過少払い)

- 振込先口座名義の誤り

- 口座番号の誤り

- 支店名または支店番号の誤り

- 二重振込

- 振込漏れ

また、そもそも請求書の金額が誤っていた場合も、請求金額の検証にミスがあったことになるので、広義の入金ミスといえるでしょう。

会社の規模や知名度によっては、取引先への誤請求が対外的にも大きな問題になることもあります。

会社の信用に傷が付いたり、ブランド価値が毀損したりすると、事業そのものに対しても大きな影響を与えてしまう可能性があります。

入金ミス(誤振込など)が起きやすい原因

入金ミスが起きやすい代表的な原因を紹介します。

1.ヒューマンエラー

請求書の金額や振込人名義などを目視でチェックしなければならないため、ヒューマンエラーが発生しやすいです。

ヒューマンエラーについては別記事にて原因や対策を詳しく解説しています。

2.属人化

請求管理業務は属人化が起こりやすく、業務の効率化を妨げる原因となっています。

膨大な量となりうる請求管理は、経験と知識が必要な業務です。

そのため、勤続年数の長い社員に業務を任せっきりになっているケースは珍しくありません。

しかし、その社員がいなくなると請求管理業務を継続することが困難になってしまいます。

しっかり引き継がれていないとミスや処理漏れが発生し、取引先に迷惑をかけてしまいます。

3.システムの未構築

ヒューマンエラーが大きな原因であるため、業務をシステム化すれば入金ミスは減らせます。

金額や名前などの見間違いが起こりにくくなるほか、思い込みによるミスを回避できる点がメリットとしてあげられます。

またシステムを使えば経理担当者にスキルを求める必要がなくなるため、人材不足の解消にもつながります。

しかし、多くの企業がシステム化できていないのが実情です。

システム化が難しい理由として、全ての作業の自動化が難しいことがあげられます。

入金ミス(誤振込など)の対処方法

前述の具体例のような入金ミスにはどのように対処すればいいのでしょうか。

連絡先を知っている場合(返金が必要なとき)

取引先と良好な関係を維持している場合は、以下の流れで連絡するとスムーズに返金をしてくれるでしょう。

- 謝罪

クレーム対応と同様に、誤りが発生した場合は早急な対応が大切です。

まず相手方の担当者へ電話でお詫びをします。

メールのみで済ませると相手先からの信用を失うリスクがあります。 - 経緯(発生日、金額)の説明

誤った請求金額について念のため双方で確認しましょう。 - 謝罪文、案内文の送付

電話での謝罪後に、請求金額の差異について謝罪文を送ると共に、今後の手続きについての案内文を送付します。

テンプレート・フリーBizにひな形が公開されています。

注意点

- 過少払いの場合

返金が必要なときと同様の流れで対処します。このとき「不足金額は次回振込時の合算でいいか?」などと聞かないようにしましょう。

こちら側の都合に合わせて処理をしようとしていることになり、失礼にあたります。

先方から「次回の請求金額に合算でいい」と申し出があれば、丁寧にお詫びの上、指示に従うようにします。 - 迅速な対応

請求書の締め日は会社によって異なりますが、通常は締め日前にやり取りされます。

対応に時間がかかり翌月の処理に回ると、会計上のズレが生じてしまいます。取引先に迷惑をかけないよう、できるだけ迅速な対応が求められます。 - 返金を断られた場合

稀に返金依頼がスムーズにいかないことがあります。誤振込で受け取った金銭は不当利得に当たるため、法律上の返還義務を負います。

このため、もし返金を断られた際には弁護士に相談することをお勧めします。

不当利得とは、法律上の原因なく得られた利益のことをいいます。

連絡先を知らない場合

誤って連絡先を把握していない名義人の口座番号へ振り込んでしまった場合、冷静かつ迅速に以下のような対応が求められます。

- 振込予約の段階で誤りが判明した場合は、銀行に訂正を依頼します。多くのインターネットバンキングでは、画面上で訂正処理を行うことができます。

- 振込予約でない場合は、原則として手続きが終了した時点で即時に振込が完了するため、より迅速な対応が求められます。

- 訂正処理が間に合わない場合は、銀行で組戻しという手続きが必要ですが、手続き終了まで資金が戻ってこないことに注意が必要です。

3の組戻しになり連絡先がわからない場合が一番問題です。見知らぬ人だと、返金を了承しない可能性も大きくなります。

企業の場合にはインターネットで検索することで連絡先を入手することが出来るかも知れませんが、個人の場合には使えません。このため、連絡先を入手することから始めなければいけません。

そのような場合には、金融機関に問い合わせをすると「誤振込があったので組戻しに協力してもらえないか?」と受取人へ問い合わせをしてくれます。

しかし、了承が得られなければ、金融機関は連絡先を教えてくれません。また金融機関から返金するように説得することはできません。

この場合、弁護士会照会制度を利用することで、相手を特定できる可能性があることから、弁護士に相談することをお勧めします。

組戻しとは

振込手続が完了した後で、振込資金の返却を行う手続のことです。

上記のように受取人口座へ入金された場合のほか、口座名義などの振込依頼内容に誤りがあって送金されない場合も組戻しをすることができます。

弁護士会照会とは

弁護士が依頼を受けた事件について、証拠や資料を収集し、事実を調査するなど、その職務活動を円滑に行うために設けられた法律上の制度(弁護士法第23条の2)です。

個々の弁護士が行うものではなく、弁護士会がその必要性と相当性について審査を行った上で照会を行う仕組みになっています。

関連部署への対処

入金ミスが原因で取引関係が悪化することがないように上司や関連部署に報告し、今後の対応を検討します。

入金ミス(誤振込など)の防止策

入金ミスの防止策として例をあげて解説していきます。

ここに挙げる対策はほんの一例です。企業ごとのコスト・規模・環境に適した対策を講じることが推奨されます。

1.マニュアル作成

マニュアルを作成することで業務の品質が一定になり、ミスの削減につながります。

すべての業務をマニュアル化するのは時間がかかるので、ミスが発生しやすい業務をピックアップして作成することも有効です。

2.ダブルチェック

ミスを削減するためには「チェック」が欠かせません。人手不足からそこまで対応出来ない企業も多いかもしれません。もちろんすべての業務をダブルチェックする必要はなく、セルフチェックで十分な業務もあると思います。

ダブルチェックの目的はミスを発見することですが、不正の抑制にも繋がります。

ダブルチェックについては別記事にて原因や対策を詳しく解説しています。

3.システム導入

業務を一部自動化することはヒューマンエラーを削減することに繋がります。

目視と手作業で行う場合、同一もしくは類似した企業名などが存在しているとチェックミスを起こすリスクがあります。

AIなどを活用したデータチェックでは自動的に処理されるため、人が処理するよりも早く、ミスなく業務を遂行できます。

また、入金ミスのほかにも二重計上や請求漏れも自動チェックにより防ぐことができ、より健全なキャッシュフローを築くことが可能です。

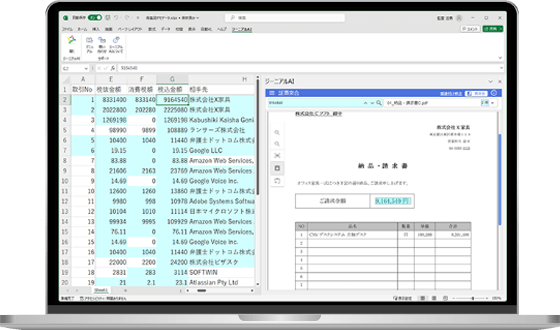

ジーニアルAIを使って突合する

ジーニアルAIは、エクセルのデータと書類を結びつけ、一致する箇所をハイライトし、確認作業を効率化できるエクセルアドインです。エクセルやPDFにおけるチェック作業と転記作業が簡素化され、大幅に時間削減できます。

インストールすると、以下のような機能が利用可能になります。

- 証憑突合機能

- Excelシートと書類の自動照合

- セル選択で関連する書類、一致する箇所をハイライト表示

- 照合結果をExcelシートへ出力

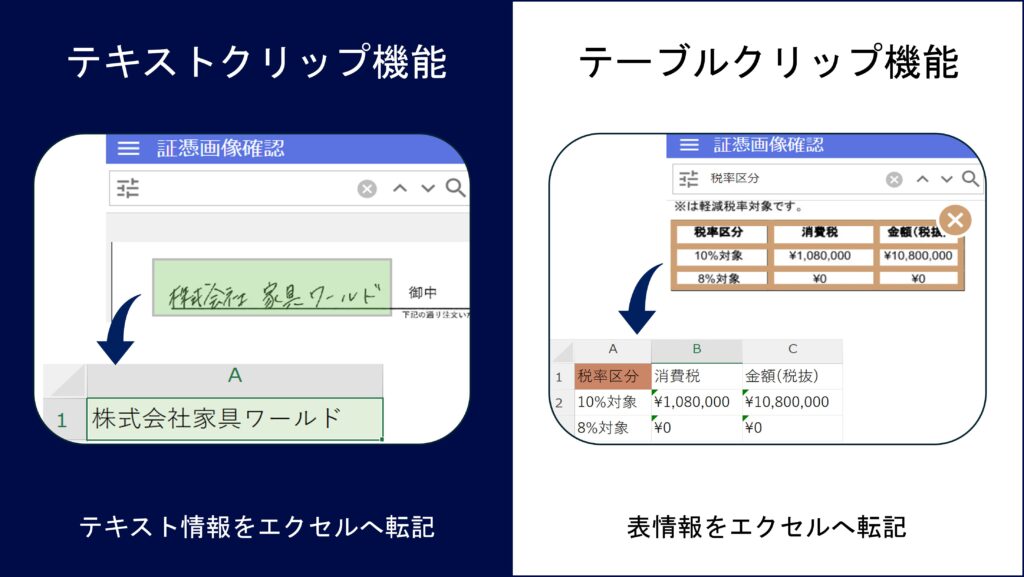

- クリップ機能

- テキストクリップ:書類の文章をドラッグしてExcelシートへ自動転記

- テーブルクリップ:書類の表を選択してExcelシートへ自動転記

これらの機能は、膨大なエクセルデータと合致する膨大なPDFを即座に自動マッチングすることができ、業務の自動化が可能となります。

まとめ

入金ミス(誤振込など)が発生した場合には、速やかに振込先に連絡し、謝罪と返金を依頼することが必要です。

もし返金を断られた場合には、弁護士に相談するようにしましょう。

防止するには、マニュアル作成、ダブルチェック、システム導入等の方法がありますが、今回挙げた対策はほんの一例です。

企業ごとのコスト・規模・環境に適した対策を講じることが推奨されます。